并购重组新思路、新机遇。

11月27日,首届大湾区并购重组实务大会在广州南沙成功举办。此次大会以“完善基金退出通道 助力产业优化整合”为主题,广泛邀请大湾区上市公司、投资机构、并购重组服务机构,共同探讨和交流并购重组的新思路、新机遇,推动大湾区通过并购重组实现新发展。相关政府部门、国有企业、上市公司、非上市企业、投资基金、金融类协会及金融服务机构约150家单位200人到场参会。

本次活动在广州市金融办、南沙开发区国资局、证券时报&全国创投协会联盟的指导下,围绕“完善基金退出通道 助力产业优化整合”主题,聚焦企业并购重组、产业优化整合、基金退出通道等热点问题,旨在通过解读并购政策,为市场主体提供并购重组技术指导;通过分享成功案例,为企业提供可借鉴的并购路径;通过搭建交流平台,为基金提供并购退出模式参考思路。

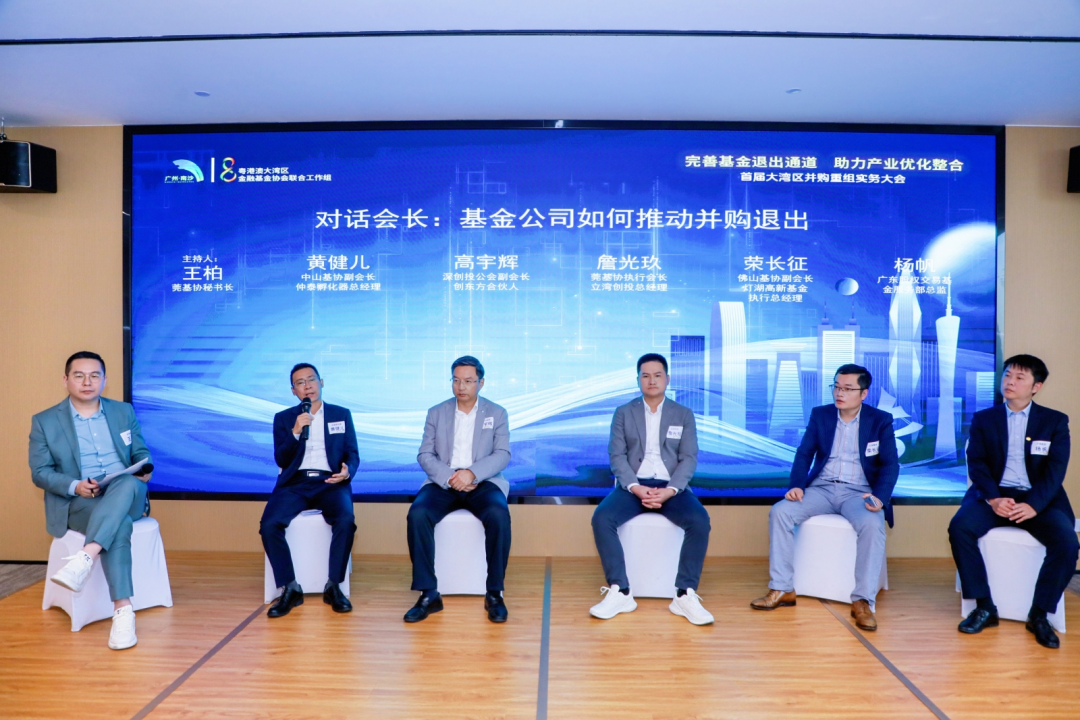

今年9月24日,证监会发布《关于深化上市公司并购重组市场改革的意见》(简称“并购六条”),证监会和证券交易所同步公开征求修订后的《上市公司重大资产重组管理办法》等规则的意见。广发证券兼并收购部总经理杨常建在本次活动中发表演讲,从政策解读以及买方与卖方视角分享了并购实务。

杨常建指出,此次并购政策与2015年等过往政策有所不同,主要呈现三大特点:第一,政策导向明确,力度空前;第二,市场成熟度提升,高预期与理性并存;第三,对并购重组的强监管以及对违规行为的严处理态度保持不变,更需要秉持长期主义。

在过去的30多年里,创业者和投资机构主要以自主上市、基业长青为发展方向。因此,他认为,在当前形势下,并购作为资产与资本循环的主要渠道,仍需理顺投融资决策机制。此外,创业者和投资机构通过并购退出面临着价值预期、工具便利等诸多挑战。

广电运通总经理助理兼投资总经理黄敬超就上市公司并购中数智汇的实务操作进行了分享。他认为,企业并购需坚持产业为本,让产业成长驱动价值增长,并购则是一种经营方式。他认为,企业要制定清晰的并购战略,以及高效的执行和充分的能力建设,这些都是成功并购的保障。

力度空前的并购政策也为私募股权投资的退出带来了机遇。越秀产业基金管理合伙人、总裁卢荣在发表演讲时指出,在当前的退出形势下,股权投资机构应将并购作为主要退出渠道,从并购买方思维出发设计“募投管退”策略,加强与产业方的合作,扎根产业、集聚资源,实现进退有据。在投后管理方面,tp钱包官网下载他认为,投资机构应与上市公司密切联动,充分利用存量资源,深入了解行业与企业的痛点,为投资指引方向;此外,要拓展增量资源,储备优质上市公司渠道,谋划潜在退出路径。

尽管并购重组市场前景广阔,但卢荣同时也认为,这一领域仍然面临诸多挑战。例如,交易双方在供需匹配、估值定价、技术创新、盈利模式等方面存在分歧,以及市场信息不对称等问题,都给并购重组交易带来了一定的困难。

国家出台鼓励并购重组政策,资本市场的调整也使企业预期回归理性,为并购创造了有利条件。然而,企业在选择并购退出时仍面临诸多考量。在大会的圆桌环节,来自广东省创业投资协会、东莞市私募基金业协会、中山市投资基金协会、深圳市创业投资同业公会、佛山市基金企业协会、广东股交中心等机构的嘉宾们就并购重组实际操作中的难点与挑战进行了分享。

嘉宾们普遍认为,在股权投资中,并购退出一直是退出渠道之一,但实际案例数量有限。究其原因,存在政策、利益和交易本身等方面的难点。在政策方面,虽然允许私募基金并购上市公司,但制度上如控股股东套现限制等,影响了私募机构参与并购的积极性;在交易方面,价格倒挂、对赌约定以及买卖双方契合度等问题都影响着存量资产并购退出;此外,企业股份被收购后存在锁定期和对赌条件,若标的业绩发生变化,退出将面临困难,这增加了并购的复杂性和不确定性。

在并购重组机遇与挑战并存的情况下,与会嘉宾认为,尽管当前市场面临挑战,但随着经济结构调整和资本市场完善,投资行业前景广阔。并购重组市场有望在政策推动下持续升温,成为产业升级的重要力量。此外,与会代表呼吁行业加强合作交流,投资机构应秉持长期价值投资理念,提升专业能力和风险管理水平,关注政策变化,把握市场机遇,共同推动产业创新发展,实现可持续发展。

校对:陶谦